Resumen sobre margen SSF: US

Requisitos de margen SSF: US

Como residente de the US que opera con SSFs en US estará sujeto a Rules-based margin y Portfolio Margin. Los detalles completos de requisitos de margen se indican en las secciones siguientes.

Los siguientes cálculos solo se aplican a las cuentas de margen. Consulte nuestra página Margen de Cartera para ver los requisitos de SSF para EE. UU. de una cuenta Margen de Cartera. Para materias primas que incluyan futuros, SSF y opciones sobre futuros, el margen es la cantidad de efectivo que un cliente debe presentar como garantía para respaldar un contrato de futuros. Para valores, el margen es la cantidad de efectivo que un cliente toma prestado del bróker.

Notas:

Estas fórmulas hacen uso de las funciones Máximo (x, y,...), Mínimo (x, y,...) y Si (x, y, z). La función Máximo dará el valor mayor de todos los parámetros separados por comas dentro del paréntesis. Como ejemplo, Máximo (500, 2000, 1500) dará el valor 2000. La función Mínimo dará el valor menor de todos los parámetros separados por comas dentro del paréntesis. Como ejemplo, Mínimo (500, 2000, 1500) dará el valor de 500. La función Si comprueba una condición y, si se cumple, utiliza la fórmula Y; si no se cumple, utiliza la fórmula Z. Como ejemplo Si (20 < 0, 30, 60) daría el valor 60.

SSF cortas o largas

| Margen | |

| Margen inicial | 20 % * del valor de mercado de SSF |

| Margen de mantenimiento | Igual al margen inicial. |

Diferencial de SSF

SSF cortos y largos con el mismo subyacente.

| Margen | |

| Margen inicial | Máximo ((5% * valor de mercado de SSF largo), (5% * valor de SSF corto)) |

| Margen de mantenimiento | Igual al margen inicial. |

SSF protector 1

SSF largo, acción corta.

| Margen | |

| Margen inicial | Requisito de margen para acciones cortas |

| Margen de mantenimiento | 5 % * del valor de mercado de acción |

SSF cubierta 1

SSF largo, acción larga

| Margen | |

| Margen inicial | Requisito de margen para acción larga |

| Margen de mantenimiento | 5%* valor de mercado de acción |

Call o put protector o put de SSF 1

SSF corto, call larga o SSF largo, put larga

| Margen | |

| Margen inicial | 20 % * del valor de mercado de SSF |

| Margen de mantenimiento | Mínimo ((10% * precio de ejercicio de opción) + valor fuera del dinero, (20% * valor de mercado de SSF)) |

Call o put cubiertas para SSF 1

SSF largo y call corta o SSF corto y put corta

| Margen | |

| Margen inicial | Importe + 20 % * del valor de mercado de SSF. Se aplican los ingresos de la opción corta. |

| Margen de mantenimiento | Igual al margen inicial. |

SSF collar 1

Call corta, SSF largo, ejercicio de put larga (call) > ejercicio (put)

| Margen | |

| Margen inicial | Importe de la opción call + 20% * valor de mercado de SSF. Se aplican los ingresos de la opción corta. |

| Margen de mantenimiento | Mínimo (cantidad en dinero de la orden call + ((10%* precio de ejercicio de orden put) + cantidad fuera de dinero de put), (20% * precio de ejercicio de opción call)) |

Conversión de SSF 1

Call corta, put larga, ejercicio de SSF largo (call) = ejercicio (put)

| Margen | |

| Margen inicial | Importe de la opción call + 20% * valor de mercado de SSF. Se aplican los ingresos de la opción corta. |

| Margen de mantenimiento | Importe de la call + (10 %* precio de ejercicio de call y put) |

Conversión inversa de SSF 1

Call larga, put corta, ejercicio de SSF corto (call) = ejercicio (put)

| Margen | |

| Margen inicial | Cantidad En Dinero de opción put + 20% * valor de mercado de SSF. Se aplican los ingresos de la opción corta. |

| Margen de mantenimiento | Importe de la put + (10% * precio de ejercicio de call y put) |

Presentación general de la normativa Pattern Day Trading (PDT)

FINRA y NYSE han establecido normativas para limitar la actividad de negociación en cuentas con bajo capital (con un valor de liquidación neto inferior a 25,000 USD). Esta normativa no se aplica a las cuentas de margen de cartera.

- Operación intradía: cualquier par de transacciones por las que se abre y se cierra una posición en un valor (acciones, opciones sobre índices y sobre acciones, warrants, letras del tesoro, bonos o SSF) en la misma sesión.

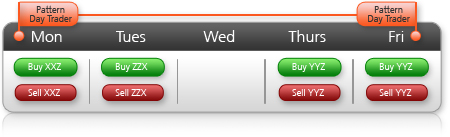

- Pattern Day Trader: una persona que realiza un mínimo de cuatro operaciones intradía en un periodo de 5 días hábiles. Un operador que realiza un mínimo de cuatro operaciones intradía en este periodo muestra un "patrón" de operación intradía y, por consiguiente, está sujeto a las restricciones PDT.

- Para poder llevar a cabo dichas transacciones, la cuenta debe tener un valor de liquidación neto igual o superior a 25 000 USD. El valor de liquidación neto incluye efectivo, acciones, opciones y PyG sobre futuros.

- La normativa de la NYSE establece que si una cuenta con un saldo inferior a 25 000 USD se considerará una cuenta de operación intradía y se congelará para evitar nuevas transacciones durante un periodo de 90 días. Para evitar este período de congelación, IBKR ha creado algoritmos que evitan que las cuentas pequeñas se consideren cuentas de operación intradía. IBKR prohíbe la 4.a transacción de apertura en cinco días si la cuenta dispone de un capital inferior a 25,000 USD.

Ajustes del capital del día anterior y del primer día de negociación

El capital del día anterior se registra al cierre del día anterior (16:15 h, EST). El capital del día anterior ha de ser igual o superior a 25,000 USD. Sin embargo, los depósitos y retiradas netos que aumenten el capital del día anterior que sobrepasen los 25,000 USD o después de las 16:15 h. del día anterior se considerarán ajustes de capital de la sesión anterior. De este modo, el cliente puede seguir negociando en la sesión siguiente.

Por ejemplo, supongamos que se recibe un depósito de 50,000 USD después del cierre del día operativo. Incluso aunque el capital del día anterior fuera 0 en el momento de cierre del día operativo, IBKR gestionará este depósito como un ajuste. El valor de la cuenta del cliente de la sesión anterior se ajustará a 50,000 USD. Por tanto, podrá negociar en el primer día operativo hábil. Sin este ajuste, las transacciones del cliente se hubieran rechazado en el primer día operativo de acuerdo con el capital del día anterior registrado en el momento del cierre.

Casos especiales

- Las cuentas que en un momento hayan tenido más de 25,000 USD, se hayan identificado como cuentas con actividad de negociación intradía y, posteriormente, su valor de liquidación neto haya bajado por debajo de 25,000 USD, podrían estar sujetas a la restricción de negociación de 90 días. No obstante, se pueden levantar estas restricciones si se aumenta el capital de la cuenta o si se siguen los procedimientos de liberación indicados en la sección de preguntas frecuentes de negociación intradía.

- Los beneficios del ejercicio o de la asignación de una opción se considerarán como actividad operativa si el subyacente se ha negociado directamente. Las entregas de SSF o el vencimiento de opciones no se consideran parte de la actividad de negociación intradía.

Consulte la sección de preguntas frecuentes para encontrar más información sobre la normativa PDT.

Preguntas frecuentes sobre la negociación intradía

FINRA y la NYSE definen Pattern Day Trader (PDT) como una persona que realiza cuatro o más operaciones en la misma sesión (entre la apertura el cierre de un valor en acciones o de opciones sobre acciones) dentro de un periodo hábil de cinco días.

Los contratos de futuros y de opciones sobre futuros no se incluyen en la norma de operación intradiaria de la SEC.

Un mensaje de error "Portential pattern day trader" significa que una cuenta tiene un valor de liquidación neto inferior a los 25,000 USD que la SEC requiere ya se han realizado un máximo de tres operaciones intradía en los últimos cinco días.

El sistema está programado para prohibir cualquier otra transacción en su cuenta independientemente de si exista o no una intención de negociar una posición intradía. El sistema protegerá las cuentas con menos de 25,000 USD para que la cuenta no se considere un "potential pattern day trader".

Si una cuenta recibe este mensaje de error, no que eliminar ningún indicador PDT. El titular de la cuenta deberá esperar hasta el final del intervalo de cinco días antes de abrir una nueva posición en la cuenta.

El cliente tiene las opciones siguientes:

- Depositar fondos para aumentar el valor de la cuenta a los 25,000 USD mínimos solicitados por la SEC.

- Esperar el periodo de 90 días antes de poder realizar nuevas posiciones.

- Solicitar una reconfiguración de una cuenta PDT.

Si se produce una situación intradía, se prohibirá inmediatamente al cliente que inicie cualquier posición nueva. Los clientes podrán cerrar cualquier posición existente en su cuenta, pero no podrán introducir posiciones nuevas.

Sin embargo, el cliente tendrá las mismas opciones indicadas anteriormente si, en cualquier momento, el valor de liquidación neto sobrepasa de nuevo la cantidad umbral (25,000 USD); en este caso, la cuenta volverá a tener disponibles operaciones intradiarias ilimitadas.

FINRA ha proporcionado a las empresas de corretaje la posibilidad de eliminar la etiqueta PDT de la cuenta de un cliente una vez cada 180 días. Si una cuenta hubiera sido etiquetada por error y la intención del cliente no fuera operar intradiariamente con su cuenta, tenemos la posibilidad de eliminar esta etiqueta. Una vez eliminada la etiqueta PDT, el cliente podrá realizar tres operaciones intradía cada cinco días hábiles. Si una cuenta es reetiquetada como cuenta PDT en los 180 días siguientes a la reconfiguración, el cliente tendrá las siguientes opciones:

- Depositar fondos para aumentar el valor de la cuenta a los 25,000 USD mínimos solicitados por la SEC.

- Esperar el periodo de 90 días antes de poder realizar nuevas posiciones.

FINRA y la NYSE definen 'operador de patrón diario (PDT)' como una persona que realiza cuatro o más operaciones intradiarias (apertura y cierre en el mismo día de un valor en acciones o de opciones sobre acciones) dentro de un periodo hábil de cinco días. FINRA y la NYSE establecen ciertas restricciones a los operadores que se consideran PDT. Si una cuenta de cliente efectúa tres (3) operaciones diarias relacionadas con acciones o con opciones sobre acciones en un periodo de cinco (5) días, requeriremos que dicha cuenta satisfaga el requisito de valor de liquidación neto de 25,000 USD antes de aceptar la siguiente orden de comprar o vender una acción o una opción sobre acciones. Una vez la cuenta haya realizado una cuarta operación intradiaria (en dicho periodo de 5 días), la consideraremos como una cuenta PDT.

La normativa PDT permite que un bróker pueda eliminar la designación PDT si el cliente reconoce que no intentaba realizar estrategias de operación intradía y solicita que se elimine dicha designación. Si desea que se elimine la designación PDT de su cuenta, proporcione la siguiente información, en una carta, a través del centro de mensajes de atención al cliente en Gestión de Cuenta.

- Confirme las siguientes declaraciones:

- No pretendo ejecutar estrategias de operación intradiaria con mi cuenta.

- Por la presente, solicito que usted, el bróker, dejen de designar mi cuenta como una cuenta de "Negociación de Patrón Diario - PDT" según las normas de la NYSE y FINRA.

- Acepto que si, tras esta declaración, efectúo operaciones de patrón diario, mi cuenta será designada como una cuenta de Negociación de Patrón Diario y usted, el bróker, aplicará todas las normas PDT pertinentes a mi cuenta.

- Inicie sesión en Gestión de cuenta y haga clic en el botón 'centro de mensajes' que figura en el menú a Gestión de Cuenta y haga clic en el icono Centro de Mensajes en el menú 'Ayuda'. Cree un tique en el centro de mensajes, copie y pegue las declaraciones anteriores, su número de cuenta, su nombre y la declaración "Acepto" en el formulario del tique. Envíe el tique a atención al cliente.

Las solicitudes suelen procesarse en 24 horas.

Por ejemplo, si la ventana indica (0,0,1,2,3), la información se interpreta como sigue:

Si hoy fuera miércoles, el primer número dentro del paréntesis, 0, indica que hay 0 operaciones intradiarias disponibles el miércoles. El 2.º número en el paréntesis, 0, indica que no hay operaciones intradiarias disponibles para el jueves. El 3.er número dentro del paréntesis, 1, indica que para el viernes hay disponible 1 operación intradiaria. El 4.º número dentro del paréntesis, 2, indica que el lunes, si no se realizó ninguna operación intradía el viernes, la cuenta tendría 2 operaciones intradiarias disponibles. El 5.º número dentro del paréntesis, 3, indica que si no se realizaron operaciones intradiarias ni el viernes ni el lunes, entonces el martes la cuenta tendrá 3 operaciones intradiarias disponibles.

Margen de cartera

De conformidad con la normativa aprobada por la SEC para cuentas de margen de cartera, y mediante la utilización del sistema de margen en tiempo real de IBKR, en ciertos casos los clientes pueden aumentar su apalancamiento más allá de los requisitos de margen Reg T. Los requisitos de margen para las cuentas de valores (acciones, opciones y SSF) anteriormente se calculaban a partir de una política basada en la normativa Reg T. Esta metodología de cálculos aplica porcentajes fijos a estrategias combinadas predefinidas. Los requisitos de margen de cartera se determinan mediante un modelo de precios "basados en riesgo", el cual calcula la mayor pérdida potencial de todas las posiciones de una clase o grupo de productos en un rango de precios subyacentes y volatilidades. Este modelo, conocido como el sistema Theoretical Intermarket Margining System (TIMS), se aplica cada noche a las acciones, opciones sobre acciones e índices OCC y posiciones SSF estadounidenses por parte de la Options Clearing Corporation (OCC), registrada a nivel federal. La información se distribuye a las empresas de corretaje participantes cada noche. El requisito de margen mínimo en una cuenta de margen de cartera es estático durante el día, dado que la OCC solo difunde los requisitos del parámetro TIMS una vez al día.

No obstante, IBKR actualiza el cumplimiento de margen de cartera durante el día basándose en el precio en tiempo real de las posiciones de renta variable en la cuenta de margen de cartera. En este momento, el margen de cartera no está disponible para opciones sobre futuros y futuros sobre materias primas estadounidenses, bonos estadounidenses, fondos mutuos o posiciones en fórex, pero los organismos reguladores de EE. UU. pueden considerar la inclusión de estos productos en una fecha futura.

El margen de cartera o basado en el riesgo se ha utilizado durante muchos años tanto para en los mercados de materias primas como en un gran número de mercados de valores no estadounidenses. El margen de cartera puede requerir un margen más bajo que el exigido en la normativa Reg T en función de la composición de la cuenta de negociación, lo cual se traduce en un mayor apalancamiento. La negociación con mayor apalancamiento implica un mayor riesgo de pérdidas. También existe la posibilidad de que, dada una cartera específica compuesta de posiciones consideras de mayor riesgo, el requisito de margen de cartera pueda ser mayor que el requisito de Reg T. Parte del razonamiento detrás de la creación de margen de cartera es que los requisitos de margen reflejarían con mayor precisión el riesgo real de las posiciones en una cartera. Por consiguiente, es posible que, en una cuenta con una concentración elevada, el margen de cartera pueda requerir unos requisitos de margen más elevados que los del Reg T. Uno de los objetivos principales del margen de cartera es reflejar el menor riesgo inherente a una cartera de posiciones cubiertas equilibrada. Por el contrario, el margen de cartera debe evaluar un margen proporcionalmente mayor para las cuentas con posiciones que representan una concentración en un número de acciones relativamente pequeño.

Criterios de elegibilidad de margen de cartera

Los clientes deben cumplir los requisitos de elegibilidad que figuran a continuación para poder abrir una cuenta de margen de cartera:

- La cuenta ha de disponer de un mínimo de 110 000 USD (o equivalente en USD) en valor de liquidación neto para ser elegible para actualizarla a una cuenta de margen de cartera (además de ser aprobada para la negociación de opciones descubiertas). Los clientes existentes pueden solicitar una cuenta de margen de cartera en la página de tipo de cuenta en 'Gestión de cuenta'. La cuenta se actualizará una vez haya sido aprobada. Los nuevos clientes pueden solicitar una cuenta de margen de cartera durante el proceso de registro. Si su cuenta queda por debajo de los 100 000 USD, se le restringirán las operaciones que aumenten el margen. Por tanto, si no tiene la intención de mantener una cantidad mínima de 100 000 USD en su cuenta, no debería solicitar una cuenta de margen de cartera.

- Las cuentas de margen de cartera de los nuevos clientes pueden tardar hasta 2 días hábiles (en circunstancias habituales) para que esta capacidad se asigne tras la aprobación de cuenta inicial. Ha de tener en cuenta que si su cuenta recibe fondos por menos de 100 000 USD en valor de liquidación neto (o equivalente USD), las operaciones que aumenten el margen estarán restringidas hasta que el valor de liquidación neto excede los 100 000 USD. Las cuentas de los clientes existentes también deberán aprobarse, y esto puede llevar hasta dos días hábiles tras la solicitud. Tanto los clientes existentes como los nuevos clientes recibirán un correo electrónico que confirmará la aprobación.

- Aquellas instituciones que deseen ejecutar algunas operaciones bursátiles externas y utilicen IBKR como bróker principal deberán mantener un mínimo de 6 000 000 USD (o equivalente en USD).

- Los clientes de Canadá no son elegibles para cuentas de margen de cartera debido a restricciones IDA. Asimismo, todas las posiciones en acciones canadienses, opciones sobre acciones, opciones sobre índices, acciones europeas y acciones asiáticas se calcularán de acuerdo con la normativa de margen basada en la normativa estándar, de modo que la opción de margen de cartera no estará disponible para estos productos.

- Las cuentas bróker ómnibus no estadounidenses (posiciones largas/cortas) no son elegibles como cuentas de margen de cartera.

- Las cuentas que tengan un capital por debajo del mínimo de 100 000 USD estarán sujetas a un recargo de margen, lo cual tendrá como efecto la transición gradual de la cuenta a niveles de margen que se aproximen a los de la metodología Reg T, mientras la liquidez sigue disminuyendo.

Funcionamiento del margen de cartera

En margen de cartera, las cuentas de negociación se dividen en tres grupos de componentes: grupos de clase, que son todas las posiciones con el mismo subyacente; grupos de productos, que son clases estrechamente relacionadas; y grupos de cartera, que son productos estrechamente relacionados. Ejemplos de clases incluyen IBM, SPX, y OEX. Un ejemplo de producto sería un índice general compuesto de SPX, OEX, etc. Una cartera podrá incluir productos como índices generales, índices de crecimiento, índices de capitalización pequeña e índices FINRA.

El cálculo del margen de cartera empieza en el nivel más bajo, el de la clase. Todas las posiciones con la misma clase se agrupan y se tensionan (precio del subyacente y volatilidad implícita se modifican) junto con los parámetros siguientes:

- Una tensión estandarizada del subyacente.

- Para acciones, opciones sobre acciones, índices específicos y SSF, el parámetro de tensión es aproximadamente del 15 %, con otros ocho puntos dentro del rango.

- Para índices de capitalización pequeña de mercados estadounidenses y mercados FINRA, el parámetro de tensión es más 10 %, menos 10 %, así como otros ocho puntos intermedios.

- Para índices generales e índices de crecimiento, el parámetro de tensión es más 6 %, menos 8 %, así como otros ocho puntos intermedios.

- Una tensión de mercado del subyacente basada en movimientos históricos en los datos de precios de Bloomberg.

- Para los índices de base amplia, el factor de volatilidad implícita aumenta un 75 % y se reduce un 75 %.

- Para el resto de clases, la volatilidad implícita para cada clase de opciones se incrementa en un 150 % y se reduce en un 150 %.

Además de los parámetros de tensión, por encima de los siguientes mínimos también se aplicarán:

- Las clases con grandes concentraciones individuales tendrán un requisito de margen del 30 % aplicado a la posición concentrada.

- Se calcula un mínimo de 0.375 USD multiplicado por el índice por contrato.

- Los mismos requisitos de margen especiales para OTCBB, Pink Sheet, y acciones de baja capitalización que se apliquen a partir del Reg T también se aplicarán al margen de cartera.

- El margen inicial será del 110 % del margen de mantenimiento.

Todas las tensiones anteriores se aplican y la peor pérdida será el requisito de margen para la clase. A continuación, las correlaciones estándar entre clases dentro de un producto se aplican como compensaciones. Por ejemplo, dentro del producto de índice general se permite una compensación del 90 % entre SPX y OEX. Por último, las correlaciones estándar entre productos se aplican como compensaciones. Un ejemplo sería una compensación del 50 % entre los índices generales compuestos e índices de pequeña capitalización. Para SSF y acciones, las compensaciones solo se permiten dentro de una clase y no entre productos y carteras. Después de tener en cuenta todas las compensaciones, se combinan todas las pérdidas en el peor de los casos y el número resultante será el requisito de margen para la cuenta. Para una lista completa de productos y compensaciones, consulte la sección Apéndice: Parámetros de tensión y grupos de productos al final de este documento.

El sistema de margen intradía en tiempo real de IBKR permite aplicar las reglas de margen de negociación intradía a las cuentas de margen de cartera basadas en acciones en tiempo real, de modo que las cuentas de negociación de patrón diario siempre podrán operar a partir de su potencial comprador completo en tiempo real.

Debido a la complejidad de los cálculos del margen de cartera, el cálculo de los requisitos de margen manualmente conllevaría un alto grado de complejidad. IBKR anima a aquellos interesados en el margen de cartera a que utilicen la demo de margen de cartera de TWS para comprender mejor el impacto del requisito de margen de cartera en distintos escenarios.

Haga clic aquí para consultar la lista publicada de la OCC sobre los parámetros de compensación y los grupos de productos.

Requisitos de margen adicionales de US

para residentes de the US

Utilice los siguientes enlaces para ver cualquiera de nuestros otros requisitos de margen de US:

Haga clic aquí para cambiar la ubicación

Más información

Consulte el centro de formación para obtener más información sobre la negociación con margen.

ConsultarAvisos legales

- No se permite en una cuenta IRA. Cada componente de la combinación recibirá un margen por separado.

- Los requisitos de margen de cámara de IBKR pueden ser mayores que el margen basado en reglas.