Probability Lab

Probability Lab позволяет рассматривать опционы в их практическом понимании, без использования сложных математических вычислений.

Данная страница разъясняет следующие понятия:

Распределение вероятностей (РВ)

Первое понятие, которое необходимо усвоить, - это распределение вероятностей. Значение этого замысловатого выражения заключается лишь в том, что каждый сценарий будущего может свершиться с определенной вероятностью. РВ как раз-таки дает нам информацию о том, каковы шансы определенных результатов. Например:

Какова вероятность, что верхний показатель дневной температуры в Гонконге будет между 21.00 и 22.00 градусами по Цельсию 22 ноября следующего года?

Мы можем взять показания температур 22 ноября за последние 100 лет. Нарисовать горизонтальную линию, отметить на ней градусы от 16 до 30 и посчитать, сколько показателей попадает в каждый градусный интервал. Подразумевая, что будущее будет похоже на прошлое, количество показателей в каждом интервале составит % вероятности, что 22 ноября температура будет конкретно в этом интервале. У нас получился такой результат, потому что мы взяли 100 показателей. В любом другом случае, для получения процентов необходимо будет сперва умножить величину на 100, а затем разделить ее на количество точек данных. Чтобы добиться большей точности, нам потребуется больше точек, поэтому мы могли бы использовать данные с 20 по 24 ноября.

Давайте изобразим горизонтальную линию, соединяя каждый сегмент градуса на высоте, соответствующей значению количества точек данных в этом сегменте. Если мы будем использовать показатели с 20 ноября по 24, то получим больше данных и добьемся большей точности результата, но нам придется умножить величину на 100, а потом разделить ее на 500.

Эти горизонтальные линии составят график нашего РВ. Они показывают процентную возможность, что температура будет в каком-либо одном интервале. Если нам необходимо узнать вероятность того, что температура будет ниже определенного уровня, то нам необходимо сложить все вероятности в сегментах ниже этого уровня. Точно так же мы складываем все вероятности уровня выше в случае, если хотим узнать вероятность более высокой температуры.

Таким образом, график отображает, что вероятность температуры между 21 и 22 градусами по Цельсию составляет 15%, вероятность того, что она будет ниже 22 градусев, равна 2+5+6+15=28%, а выше 22 градусев 100-28=72%.

Обратите, пожалуйста, внимание, что сумма вероятностей во всех сегментах должна сводиться к 1.00, т.е. существует 100% вероятность того, что в этот день в Гонконге какая-нибудь температура все-таки будет.

Если бы у нас было больше данных, мы могли бы рассчитать РВ более точно, уменьшив наши интервалы. При узких интервалах горизонтальные линии сократились бы до точек, формируя плавную колоколообразную кривую.

Цены на акции

Аналогично интервалу будущих температур, вероятность может быть определена и для диапазонов будущих цен на акции, биржевые товары или валюту. Однако, существует одно принципиальное различие. В то время как температура, в принципе, не изменяется из года в год, этого никак нельзя сказать о курсе акций, который гораздо больше подвластен основным факторам и оценке человека.

Поэтому ответ на вопрос "Какова вероятность, что 22 ноября цена акции ABC будет между 21.00 и 22.00?" должен быть более обдуманным предположением, чем температура в Гонконге.

Информация, с которой нам следует работать в этом случае и которая может повлиять на мнение людей о стоимости ценной бумаги, включает в себя текущую цену акции, ее изменения в прошлом, основные перспективы компании, отрасли, экономики, валюты, международной торговли, политической ситуации и другое.

Прогнозирование будущих цен на акции является процессом неопределенным. Прогнозирование РВ будущих цен на акции в то же время дает больше гибкости или, по крайней мере, предоставляет больше сведений о вероятностном характере данного процесса. Чем больше информации и понимания ситуации у нас, тем выше вероятность того, что наш прогноз окажется верным.

Опционы и влияние их цен на РВ

Цены пут- и колл-опционов на акции определяются РВ, но интересный факт заключается в том, что эти данные можно использовать и для расчетов в обратном направлении. Т.е. учитывая цены на опционы, можно легко получить РВ, предполагаемое на основе данных цен. Необязательно знать как произвести расчет, и по желанию вы можете пропустить следующую часть, но если вы все-таки решили разобраться с вычислениями, то ниже предоставлен самый простой способ, который будет понятен даже ученику средней школы.

Предположим, что XYZ котируется примерно на уровне в $500 за акцию. Какова процентная вероятность, что цена будет между 510 и 515 на момент окончания срока опциона, например, через месяц? Допустим, 510 колл торгуется на $6,45 и 515 колл на $4,40. Вы можете купить 510 колл, продать 515 колл и заплатить $2,05.

- Если на момент окончания срока цена акции будет ниже 510, то вы потеряете $2,05

- Если она будет между 510 и 515, то ваш доход составит среднее значение от убытка $2,05 на 510 и прибыли

$2,95 или $0,45 на 515. - Если цена будет выше 515, то вы заработаете $2,95

Далее предположим, что мы заранее рассчитали, что вероятность цены на акцию оказаться ниже 510 равна 56% или 0,56.*

При условии, что опционы были "справедливо" оценены (т.е. РВ на рынке верно, и не может быть получено ни прибыли/ни убытка), мы получаем уравнение 0,56*-2,05+X*0,45+Y*2,95=0, где X = вероятность, что цена на акцию будет между 510 и 515 и Y = вероятность, что она будет выше 515.

Так как вероятность появления всех возможных цен равна 100%, то уравнение 0,56+X+Y=1,00 дает нам 0,06 для X и 0,38 для Y.

*Для вычисления полного РВ вам необходимо начать с самого низкого страйка и спрогнозировать вероятность значений ниже данной цены. Это будет небольшое число, так что существенной ошибки вы не допустите.

Если вы дочитали до этого момента, то вам будет также интересно узнать, как получить любую колл- или пут-цену из РВ.

Для колла вы можете взять цену на акцию в середине каждого сегмента и выше страйк-цены, вычесть цену страйка и умножить результат на вероятность того, что цена попадет именно в этот сегмент. В самом конце вам придется спрогнозировать малую вероятность и использовать цену примерно на 20% выше высшего страйка. Суммирование всех полученных результатов и даст вам цену колла.

Для пута вы можете взять цену на акцию в середине каждого интервала ниже страйка, вычесть это значение из цены страйка и умножить на вероятность. Для последнего сегмента, между нулем и самой низкой ценой страйка, я бы использовал 2/3 низкого страйка и спрогнозировал вероятность. Опять же, чтобы получить цену пута, все полученные результаты необходимо суммировать.

Кто-то может сказать, что это все слишком приблизительные значения. Да, но такова сама суть прогнозирования цен. Они нестабильные, и совершенно бессмысленно пытаться доказать обратное. Все строят предположения. Никто не знает наверняка. Компьютерные фанатики со сложнейшими моделями кажутся способными сделать очень точные вычисления, но факт остается фактом - никто не знает вероятностей, и ваше предположение, основанное на информации и понимании ситуации, может оказаться лучше, чем их догадки, построенные на статистике прошлого.

Обратите внимание, что в нашей дискуссии мы опускаем влияние процентных ставок. Мы также учитываем то обстоятельство, что опционы могут быть исполнены раньше срока, что делает их более ценными. Рассчитывая полное РВ, значение этой дополнительной ценности должно быть учтено, но это существенно лишь в случаях очень прибыльных (deep-in-the-money) опционов. Используя коллы для расчета РВ по высоким ценам и путы для РВ по низким, вы сможете избежать данной проблемы.

РВ на основании рынка и исходя из вашего мнения

Принимая во внимание, что торговля путами и коллами на большинство акций происходит на опционных рынках, мы можем рассчитать РВ для акций на основе преобладающих цен на опционы. Я называю это явление "РВ рынка", так как оно есть ничто иное как результат согласованности продавцов и покупателей опционов, даже если многие из них и не догадываются о своей причастности.

Самая высокая точка на графике кривой РВ, предполагаемого на рынке, стремится быть ближе к текущей цене акции (плюс процент, минус дивиденды) и, двигаясь в обоих направлениях, значение вероятностей уменьшается - сперва медленно, потом быстрее, затем опять медленно, приближаясь, но никогда так и не достигая нуля. Форвардная цена - это ожидаемая цена на момент окончания срока, полученная вследствие распределения вероятностей.

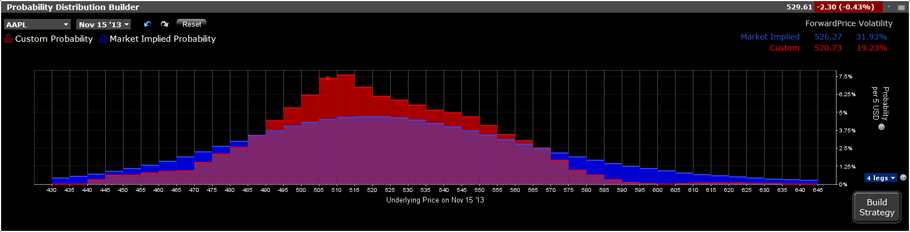

Для увеличения нажмите на изображение

Кривая почти симметрична, за исключением того, что более высокие цены имеют более высокую вероятность, чем более низкие, а очень высокие цены маловероятны по сравнению с ценами около нулевого значения. Это связано с тем, что цены имеют тенденцию к более быстрому спаду нежели росту и что для всех компаний существует вероятность столкновения с непоправимыми событиями.

При помощи Probability Lab вы можете просматривать РВ, которое мы рассчитываем, используя действующие на соответствующем рынке опционные цены для любой акции или товара. Все, что требуется от вас, это ввести символ.

Данный график РВ корректируется при каких-либо изменениях спроса и предложения на опцион на биржах. Теперь вы можете захватить горизонтальную линию столбика в любом интервале и сдвинуть ее выше или ниже, если считаете, что находящаяся в этом интервале цена имеет более высокую или более низкую вероятность, чем предположение, исходящее от рынка. Вы также заметите, что при любом изменении какого-либо столбика диаграммы одновременно с ним двигаются и все остальные, с более дальними столбиками, двигающимися в противоположном направлении, так как сложение всех вероятностей должно дать в результате 1,00. Обратите внимание, что РВ рынка остается на изображении в синем цвете, в то время как ваше РВ указано красным. Кнопка сброса настроек (Reset) удаляет все ваши поправки на изображении.

На рынке имеется тенденция придерживаться мнения, что все РВ близки к статистическому среднему значению прошлых показателей до тех пор, пока не поступит решающее корпоративное действие, например, о слиянии или приобретении. Если вы следите за рынком или за особенностями определенных акций, индустрий или товаров, вы можете быть с этим не согласны. Время от времени ваше представление о вероятности некоторых событий и их влиянии на формирование цен может измениться. Данный инструмент предоставляет вам возможность проиллюстрировать и графически отобразить эту точку зрения, чтобы торговать в соответствие с ней. Если ваше мнение о РВ не отличается от существующего на рынке, то вам не следует совершать сделку, потому что в таком случае любая ваша сделка имеет нулевую ожидаемую прибыль (минус затраты по сделке). Сумма каждого возможного результата сделки (прибыль или убыток в каждом интервале), умноженная на связанную с ним вероятность, является статистически ожидаемой прибылью, которая при РВ рынка равна нулю для любой сделки. В качестве доказательства вы можете выбрать любую текущую сделку и рассчитать ожидаемую для нее прибыль. Таким образом, всякий раз, когда вы осуществляете сделку с расчетом на прибыль, вы делаете ставку на то, что РВ рынка неправильно, а ваше РВ правильно. Данное утверждение верно несмотря на вашу осведомленность или ее отсутствие, и с предложенным инструментом вы сможете отточить свои навыки и лучше осознавать то, что делаете.

Лучшие сделки и их возможные последствия

Не упустите возможность потренироваться в использовании РВ и поперемещать столбики распределения внизу. Мы отобразили сделки-комбинации, которые вероятнее всего приведут к благоприятному исходу в соответствии с вашим РВ. Вы можете указать, что желаете увидеть "оптимальные сделки", которые по сути являются комбинациями из двух, трех или четырех легов опциона. Программа также сгенерирует для вас три лучшие комбинационные сделки вместе с ожидаемой прибылью, коэффициентом Шарпа, чистым дебетом или кредитом, процентной вероятностью прибыли, максимальной прибылью и максимальным убытком, а также соответствующие вероятности для каждой сделки с учетом вашего РВ и маржинальных требований.

"Лучшими" сделками считаются сделки с высшим коэффициентом Шарпа, т.е. высшим коэффициентом соотношения ожидаемой прибыли и риска вариации конечного результата. Пожалуйста, запомните, что ожидаемая прибыль рассчитывается как сумма доходов или убытков по всем ценам, умноженная на соответствующую определенную вами вероятность. Внизу графика вы увидите прогнозируемые прибыль или убыток, которые являются результатом сделки, а также связанной с ней вероятности, и соответствуют каждой ценовой точке.

Интерактивный график внизу является примерной симуляцией инструмента Probability Lab, который доступен нашим клиентам. Аналогичным образом, "лучшие сделки" несут исключительно изобразительный характер. В отличие от настоящего приложения, они не оптимизированы под ваше распределение.

Если вас устраивает сделка в нашем торговом приложении, вы можете увеличить количество и отправить ордер.

Probability Lab для неклиентов (беспл.)

В последующих выпусках данного инструмента мы коснемся опционов "buy write", перебалансировки для дельта, комбинаций с несколькими сроками окончания, перемещением истекающих позиций и других улучшений Probability Lab.

Испытав это интерактивное рабочее приложение, вы не пожалеете потраченного на него времени. По мере практики ваше понимание ценообразования опционов и т.н. "чутье к опционному рынку" станут значительно лучше.

Прогнозы и другие показатели вероятности различных результатов инвестиций, сгенерированные инструментом "Probability Lab", несут гипотетический характер и не являются фактическими или гарантированными. Обратите внимание, что результаты могут меняться с течением времени.