Маржинальные требования облигаций

Общие сведения о марже фикс. дохода

США: маржинальные требования фикс. дохода

Для резидентов США, торгующих фикс. доходом:

- маржа на основе правил

Все подробности о маржинальных требованиях приведены в разделах ниже.

Следующие правила применяются к длинным и коротким позициям на счетах типа "Маржевый" и "Маржевый портфель". Облигации на наличном счете (Cash) должны быть полностью оплаченными.

FINRA и NYSE ввели правила, ограничивающие дневную торговлю малых инвесторов. На счета клиентов, которые были классифицированы данными организациями как "системные дневные трейдеры", накладываются специальные Ограничения внутридневной торговли для ценных бумаг США.

Маржа гос. облигаций

| Ценные бумаги Казначейства США | Требования начальной маржи | Требования минимальной маржи |

|---|---|---|

| Меньше шести месяцев до погашения | 1% * рыночная стоимость | Такие же, как начальная маржа |

| Меньше года до погашения | 2% * рыночная стоимость | Такие же, как начальная маржа |

| Больше года, но меньше трех лет до погашения | 3% * рыночная стоимость | Такие же, как начальная маржа |

| Больше трех, но меньше пяти лет до погашения | 4% * рыночная стоимость | Такие же, как начальная маржа |

| Больше пяти, но меньше десяти лет до погашения | 5% * рыночная стоимость | Такие же, как начальная маржа |

| Больше десяти, но меньше двадцати лет до погашения | 7% * рыночная стоимость | Такие же, как начальная маржа |

| Двадцать или больше лет до погашения | 9% * рыночная стоимость | Такие же, как начальная маржа |

| Облигации с нулевым купоном со сроком погашения в пять или более лет | 3% * номинальная стоимость облигации | Такие же, как начальная маржа |

Муниципальные облигации

| Требования начальной маржи | Требования минимальной маржи | |

|---|---|---|

| Инвестиционный уровень 1 | 1,25 * минимальная маржа 2 | 25% * рыночная стоимость облигации |

| Спекулятивный уровень 1 | 1,25 * минимальная маржа 2 | 50% * рыночная стоимость облигации |

| Рискованный уровень1 | 1,25 * минимальная маржа 2 | 75% * рыночная стоимость облигации |

| Непогашенные (Defaulted) 1 | 100% * рыночная стоимость облигации 2 | 100% * рыночная стоимость облигации |

Корп. облигации

Маржа следующих типов корпоративных облигаций устанавливается с использованием специальной методологии "стоимость под риском" (Value At Risk, или VAR) 3;

- Инвестиционный уровень

- Спекулятивный уровень, котируемые на NYSE

- Рискованный уровень, котируемые на NYSE

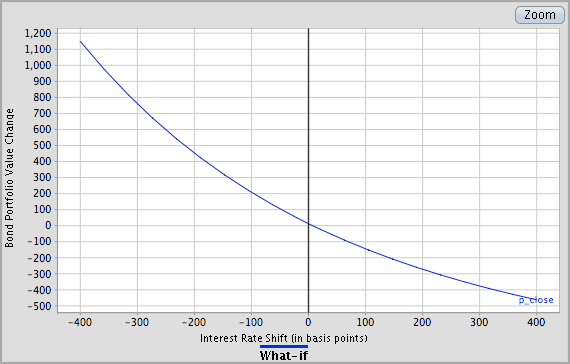

Теоретическая цена каждой облигации вычисляется в пределах смещения процентных ставок по отношению к доходности. Результат подобных вычислений отображен на рисунке ниже. При увеличении процентной ставки цена облигации падает. Искривление линии вверх является показателем "выпуклости" облигации.

VAR – это наибольшие возможные потери облигации в цене в пределах определенного диапазона изменения процентных ставок базисного актива. Диапазоны анализа указаны в таблице ниже.

| Тип облигации | Базисные пункты |

|---|---|

| Инвестиционный уровень (рейтинг Moody от Aaa до Baa3) | 200 базисных пунктов |

| Спекулятивный уровень, котируемые на NYSE (рейтинг Moody от Ba1 до B3) | 300 базисных пунктов |

| Рискованный уровень, котируемые на NYSE (рейтинг Moody от Caa1 до C) | 400 базисных пунктов |

При вычислении стоимости под риском (VAR) облигации, содержащие встроенные опционы (колл или пут), проходят стресс-тесты, по отдельности увеличивающие и уменьшающие волатильность периода процентных ставок, которые использовались для расчета теоретической цены облигации, на 15% от их величины. При каждом сценарии изменения волатильности рассчитывается другая кривая теоретической цены в том же самом диапазоне смещения процентных ставок по отношению к доходности. В качестве VAR для облигаций со встроенными опционами принимаются наибольшие возможные потери при соответствующем диапазоне анализа процентных ставок по каждому не измененному сценарию увеличенной и уменьшенной волатильности.

Обязательные минимальные маржинальные требования в 10% от рыночной стоимости применяются для облигаций инвестиционного уровня. Обязательный минимум в 20% от рыночной стоимости и 7% от номинальной стоимости применяется по отношению к облигациям неинвестиционного уровня, представленным на NYSE.

Спекулятивные и рискованные облигации, не представленные на NYSE, маржируются следующим образом:

| Тип облигации | Начальная маржа | Минимальная маржа |

|---|---|---|

| Спекулятивный уровень, не представленные на NYSE | 50% * рыночная стоимость облигации | 50% * рыночная стоимость облигации |

| Рискованный уровень, не представленные на NYSE | 70% * рыночная стоимость облигации | 70% * рыночная стоимость облигации |

Не погашенные в срок облигации и облигации без рейтинга не пригодны для маржирования.

Облигации с особыми маржинальными требованиями

Мы можем снизить залоговую стоимость ценных бумаг (размер гарантийного обеспечения сокращается) по нескольким причинам, включая следующие:

- малая рыночная капитализация или малый размер эмиссии

- низкая совокупная ликвидность на первичных/вторичных биржах

- участие в тендерах (предложениях) и других корпоративных действиях

Изменения размеров гарантийного обеспечения в основном рассматриваются для отдельных ценных бумаг. Тем не менее, в случае возникновения сомнений по поводу рентабельности или ликвидности компании, сокращение гарантийного обеспечения будет применено ко всем ценным бумагам, выпущенным данной компанией или имеющим к ней отношение, включая облигации, деривативы, депозитарные расписки и т.д.

В дополнение, ознакомьтесь с информацией о крупных позициях и алгоритмах концентрации позиций, которые могут повлиять на размер маржи, применяемой к данной ценной бумаге в пределах счета, и как маржа может отличаться по сравнению с другими счетами.

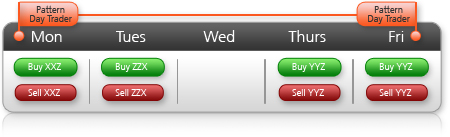

Обзор правил системного дневного трейдинга (Pattern Day Trading или "PDT")

FINRA и NYSE ввели правила, которые предназначены для ограничения объемов торговли, производимой со счетов с малым капиталом; в частности с тех счетов, где чистая ликвидационная стоимость составляет менее 25 000 USD. Правила систематического дневного трейдинга не применяются по отношению к счетам типа "Маржевый портфель".

- Дневная сделка (Day Trade): любая пара сделок, при которой позиция по ценной бумаге (акции, опциону на акции и индексы, варранту, T-Bill, облигации или фьючерсу на одиночную акцию) увеличивается ("открывается"), а впоследствии уменьшается ("закрывается") в течение одной и той же торговой сессии.

- Системный дневной трейдер (Pattern Day Trader): кто-либо, совершающий от 4 дневных сделок в течение 5 рабочих дней. Трейдер, совершающий 4 дневные сделки (или больше) в течение этого времени, признается участником "системного" дневного трейдинга, вследствие чего по отношении к нему применяются соответствующие PDT-ограничения.

- Чтобы совершать дневные сделки, чистая ликвидационная стоимость счета должна составлять не менее 25 000 USD, при условии, что в чистую ликвидационную стоимость включена ПиУ наличных средств, акций, опционов и фьючерсов.

- Согласно правилам NYSE, если счет с капиталом меньше 25 000 USD, помечается как счет дневного трейдера, то он подлежит "заморозке" на 90 дней с целью предотвращения дополнительных сделок. Мы создали алгоритмы, препятствующие установке отметки "счет дневного трейдера" для малых счетов, чтобы избежать 90-дневной заморозки. Также был введен запрет на 4-ую открывающую транзакцию, который действует в течение 5 дней, если размер капитала счета меньше 25 000 USD.

Корректировки суммы капитала предыдущего дня и первый день торговли

Сумма капитала в предыдущий день регистрируется во время "закрытия" предыдущего дня (16:15 ET). Размер капитала предыдущего дня должен составлять не менее 25 000 USD. Несмотря на это, чистые депозиты и снятия средств, благодаря которым сумма капитала предыдущего дня достигла или превысила требуемую сумму в 25 000 USD после 16:15 PM ET предыдущего торгового дня, рассматриваются как корректировки суммы капитала в предыдущий день. Таким образом, на следующий торговый день клиент сможет совершать сделки.

Например, представим, что новый депозит в размере 50 000 USD поступает от клиента после закрытия торгового дня. Даже несмотря на то, что его капитал в предыдущий день составлял 0 при закрытии прошедшего торгового дня, мы рассматриваем этот поздний депозит как корректировку, поэтому капитал клиента по состоянию предыдущего дня изменяется на 50 000 USD, а это означает, что клиент сможет совершать сделки в первый торговый день. Без данной корректировки, сделки клиента были бы отклонены в первый торговый день на основании зарегистрированных данных (при закрытии) о размере капитала в предыдущий день.

Исключения

- Если на счете была замечена активная дневная торговля, а его сумма чистой ликвидационной стоимости когда-то составляла больше 25 000 USD, но потом стала меньше указанной суммы, то в этом случае на данный счет может быть наложено 90-дневное ограничение торговли. Существуют способы снятия данного ограничения. В частности, можно увеличить размер капитала счета или пройти процедуру отключения ограничения, описанную в разделе "FAQ по дневной торговле".

- Исполнение опциона или переуступка прав не будет считаться дневным трейдингом, а восприниматься как торговля базисным активом напрямую. Поставки по фьючерсам на одиночные акции или уступка опционов также не считаются дневным трейдингом.

Дополнительная информация о правилах PDT и их применении доступна в разделе часто задаваемых вопросов и ответов (FAQ).

FAQ по дневной торговле

FINRA и NYSE называют системным дневным трейдером (Pattern Day Trader или PDT) кого-либо, кто совершает четыре или более дневных сделок (открытие и закрытие позиции по отдельно взятой ценной бумаге или опциону на акцию) в течение 5 рабочих дней.

Примечание: фьючерсные контракты и фьючерсные опционы не включены в правило SEC, касающееся дневной торговли.

Сообщение об ошибке, связанной с потенциальной системной дневной торговлей, означает, что минимальная чистая ликвидационная стоимость счета составляет менее $25 000 (минимальная сумма, согласно требованию SEC), при этом число допустимых дневных сделок (3) уже было достигнуто в течение последних пяти дней.

Система запрограммирована таким образом, чтобы препятствовать проведению любых дальнейших сделок с данного счета, независимо от того, желает ли трейдер намеренно совершить дневную сделку с позицией или нет. Система запрограммирована на защиту счетов, содержащих менее $25 000, для того, чтобы такие счета не расценивались как счета дневного трейдера.

Если счет получил сообщение об ошибке о "потенциальном системном дневном трейдере", то снимать отметку "PDT" не требуется. Владельцу счета придется дождаться окончания пятидневного срока, чтобы получить возможность открывать новые позиции на счете.

Клиенту доступны следующие варианты/возможности:

- Перевести деньги на счет для увеличения суммы средств на счете до требуемого SEC минимума в $25 000

- Переждать 90-дневный срок до получения возможности открывать новые позиции

- Запросить сброс отметки "PDT"

Когда происходит ситуация со снижением стоимости в течение дня, на счет клиента немедленно накладывается ограничение, запрещающее открывать новые позиции. У клиента останется возможность закрыть существующие позиции, но уже нельзя будет открыть новые.

Клиенту будут доступны те же самые возможности, что перечислены выше, однако если чистая ликвидационная стоимость в любой момент станет выше пороговой суммы ($25 000), то количество дневных сделок на счете снова будет неограниченным.

Ассоциация FINRA предоставила брокерским фирмам возможность снимать отметку "PDT" с клиентского счета один раз каждые 180 дней. Если счет был отмечен по ошибке, и клиент не совершал дневные сделки умышленно, то в этом случае мы можем снять данную отметку. После снятия отметки "PDT", клиенту будут доступны три дневных сделки в течение каждых пяти рабочих дней. В случае если в течение 180 дней после сброса счет снова получит отметку "PDT", то клиент сможет:

- Перевести деньги на счет для увеличения суммы средств на счете до требуемого SEC минимума в $25 000

- Переждать 90-дневный срок до получения возможности открывать новые позиции

FINRA и NYSE называют системным дневным трейдером (Pattern Day Trader или PDT) кого-либо, кто совершает 4 или более дневных сделок (покупка и продажа отдельно взятой ценной бумаги (акции) или опциону на акцию) в течение 5 рабочих дней. Правила NYSE и FINRA накладывают определенные ограничения на тех, кого они признают системными дневными трейдерами. Если клиентский счет совершает три (3) дневных сделки с акциями или опционами на акции в течение любых пяти (5) дней подряд, то мы потребуем владельца удовлетворить минимальное требование к чистой ликвидационной стоимости в размере $25 000 до того, как будет принят следующий ордер на покупку или продажу акции или опциона на акцию. После того, как на данном счете будет совершена четвертая дневная сделка (в течение тех же 5 дней), мы станем расценивать его как "счет PDT".

Правила системной дневной торговли позволяют брокеру удалять отметку "PDT", если клиент подтвердит то, что он/она не намеревался(-лась) использовать стратегии системной дневной торговли и что он/она просит удалить отметку "PDT". Если вы хотите снять отметку "PDT" с вашего счета, то вам следует предоставить нам нижеуказанную информацию в письменной форме посредством Центра сообщений в Управлении счетом:

- Пожалуйста, предоставьте следующее подтверждение:

- Я не намерен(-а) использовать стратегии дневной торговли на своем счете.

- Настоящим прошу больше не помечать мой счет как счет "Системного дневного трейдера" (Pattern Day Trading), согласно формулировке правил NYSE и FINRA.

- Я понимаю, что если после данного подтверждения я снова стану вести системную дневную торговлю, то мой счет будет повторно отмечен как счет "Системного дневного трейдера", а брокер будет вправе применить к моему счету все соответствующие меры, указанные в действующих правилах PDT.

- Войдите в "Управление счетом" и перейдите в "Центр сообщений" в разделе поддержки. Создайте тикет в "Центре сообщений", а затем скопируйте ранее упомянутое подтверждение, номер вашего счета, ваше имя и заявление "Я согласен(-а)" (I agree) в форму тикета. Отправьте тикет в службу поддержки.

Мы займемся обработкой вашего запроса при первой же возможности (как правило, в течение 24 часов).

Например, если в окне показано (0,0,1,2,3), то эта информация толкуется так:

Предположим, что сегодня среда. Тогда первое число в скобках, "0", означает, что в среду доступно 0 дневных сделок. 2-e число "0" в скобках означает, что в четверг тоже не доступно ни одной дневной сделки. 3-е число в скобках, "1", означает, что в пятницу будет доступна 1 дневная сделка. 4-е число в скобках, "2", означает, что в понедельник будут доступны 2 дневных сделки в том случае, если в пятницу и в понедельник до этого момента не было дневных сделок. 5-е число в скобках, "3", означает, что во вторник на счете будут доступны 3 дневных сделки, если таковые не совершались ни в пятницу, ни в понедельник.

США: дополнительные требования маржи

Резиденты США:

Используйте ссылки ниже для обзора других маржинальных требований:

SSF – Фьючерсы на одиночные акции

Вы можете изменить свой выбор местонахождения, нажав сюда

Дополнительные материалы

Чтобы узнать больше о маржинальной торговле, посетите наш "Центр обучения":

ПерейтиПримечания

- Разделение по уровням основано на рейтингах Moody.

- Инвестиционный уровень – от AAA до BAA3

- Спекулятивный уровень – от BA1 до B3

- Рискованный уровень – ниже B3

- Для применения маржинальных требований, не составляющих 100%, облигация должна удовлетворять следующим условиям:

- не частного размещения

- не попадает под правило Reg S

- не попадает под правило 144A

- размер первичного размещения не менее $25 миллионов (в соответствии с регуляторными ограничениями)

- В настоящее время мы не можем предоставить дополнительные подробности о запатентованной методологии VAR, используемой при расчете маржинальных требований для корпоративных облигаций.

- Внутренние маржинальные требования IBKR могут превышать требования маржи на основе правил.